信用卡優惠

▌玉山銀行

時間:5/1~6/3

1.繳稅最高享0.3%現金回饋或6期0利率(需登錄) 。

2.玉山信用卡:稅款未滿100萬元享0.2%現金回饋(無上限),稅款100萬元(含)以上享0.3%現金回饋(上限10萬元),具私銀、極致會員、高資產顧客享0.4%現金回饋(上限15萬元) ,私銀/極致會員且具高資產顧客身分者享0.5%現金回饋(上限30萬元)。

3.玉山星宇航空聯名卡:繳綜所稅享200元累積1哩,哩程回饋最高0.43%,稅額滿額加碼贈35,000哩。

4.2024/4/1~2024/5/25新戶首次申辦玉山熊本熊卡或玉山 Pi 拍錢包信用卡之正卡,稅款不限金額享0.5%現金回饋(上限1,000元) 。

※玉山Wallet掃碼繳稅抽大獎

活動期間(2024/3/29~2024/6/2)使用玉山Wallet行動繳稅,掃描綜所稅、房屋稅稅單上之QR Code進行繳稅,即享有韓國旅遊、Dyson吸塵器等多項好禮抽獎機會。

▌聯邦銀行

時間:5/1~5/31

1.透過Paytax財政部繳稅網刷聯邦卡繳稅,免收手續費、單筆繳稅滿6,000元前五千名還可搶拿早鳥限量7-11中杯美式乙杯,並享3期0利率、單筆繳稅滿20,000元則可選擇3期或6期0利率。

2.聯邦LINE Bank聯名卡:單筆繳稅滿6,000元享3、6、12期0利率;喜歡回饋的卡友則可選擇一次付清繳稅,不限金額登錄可享6月國內一般消費最高2.3%回饋。

▌中國信託

時間:1/1~12/31

刷中國信託信用卡與簽帳金融卡繳交各項稅款,不限卡別、不限稅額,一律「免手續費」,除本行另有規範外,該筆刷卡繳稅金額一律無提供刷卡點數、刷卡金、電信點、哩程、LINE Points等回饋。

▌土地銀行

時間:5/1~5/31

信用卡綁定台灣Pay繳稅,送100元刷卡金(限量3500名)、金融卡帳戶綁定台灣Pay繳稅,送1000點數(限量6500名)。

▌富邦銀行

時間:4/1~12/31

刷富邦信用卡繳綜合所得稅補徵稅款享分期優惠,分3期、6期享4.5%優惠利率,分12期享6%優惠利率。

時間:4/1~6/30

活動期間富邦帳戶「首次」連結 iPASS MONEY,並開啟自動儲值功能完成一筆扣款交易,享50元儲值金;連結iPASS MONEY並扣款單筆交易滿100元,即可獲得1次抽獎機會。

▌星展銀行

時間:5/1~5/31

1.刷星展銀行信用卡繳納個人綜合所得稅,可享免手續費。

2.活動期間內刷星展信用卡,不限金額任刷1筆一般消費並完成活動登錄,即享當日1次iPhone 15抽獎機會。

▌台新銀行

時間:5/1~5/31

至Richart Life APP領取「繳稅刷台新信用卡,領券抽1萬點」優惠券,刷台新信用卡繳綜合所得稅,可參加抽台新Point 1萬點抽獎。

時間:4/17~5/17

台新信用卡新戶,透過指定連結申辦台新信用卡,6/30前使用該信用卡繳納綜所稅,可享10%刷卡金優惠。

須完成以下任務⬇

1. 信用卡繳納房屋稅或綜所稅且一次付清(限網路或電話語音刷卡繳稅)

2. 使用該卡完成一般消費刷滿1,000元

▌國泰世華

時間:5/1~6/3

1.繳稅3千元-100萬內,可分6期0利率(需登錄)、繳稅100萬以上,可分12期0利率(需登錄)。

2.VIP客戶繳稅30萬以上享0.38%小數點回饋、VIP客戶繳稅100萬以上享0.4%小數點回饋。

時間:1/1~12/31

刷國泰世華信用卡繳稅並一次付清,可享免手續費優惠。

▌匯豐銀行

時間:5/1~6/30

新戶繳納綜合所得稅,可享稅金1%現金回饋。

▌兆豐銀行

時間:5/1~12/31

刷兆豐信用卡(非公司商務卡)繳綜合所得稅免手續費。

▌新光銀行

時間:3/25~6/3

1.刷新光銀行信用卡繳綜合所得稅,不限金額享200元現金回饋。

2.設定OU數位存款帳戶為新光信用卡卡費自動扣繳帳戶,可加碼抽iPhone 15 Pro 128GB。

▌上海商銀

繳稅50萬-200萬內可分12期0利率(需登錄)。

▌彰化銀行

時間:5/1~6/3

1.滿3000元分3、6、12期0利率(需登錄)

2.信用卡綁台灣Pay繳稅,每筆享100元刷卡金。(限量1萬名)

3.繳稅金額10萬-100萬享0.2%現金回饋。(112年一般消費達100萬之持卡人)

4.繳稅金額100萬以上享0.36%現金回饋。(112年一般消費達100萬之持卡人)

▌華南銀行

時間:5/1~5/31

1.不限金額免收手續費。

2.112年6月至113年5月使用華南信用卡一般消費達50萬元,稅額不限金額登錄享6期或12期分期0利率;112年6月至113年5月使用華南信用卡一般消費達10萬元,稅額50萬元以下登錄享6期分期0利率。

3.滿額送萬點紅利:凡113年1至7月使用華南信用卡一般消費達10萬元,稅款一次付清且滿5萬元以上,登錄最高享5萬點紅利回饋。

4.台灣Pay綁定華南信用卡繳綜所稅,加碼送超商抵用券:使用台灣Pay綁定華南信用卡繳綜所稅,單筆滿500元加碼送50元超商抵用券,限量1萬筆。

▌合作金庫

時間:5/1~5/31

1.活動期間持合庫信用卡繳納綜所稅且新增一筆一般消費,並於合庫APP完成登錄者(限量1萬名),可享最高0.39%現金回饋。

2.滿3000元分3、6、9期0利率(需登錄)。

2.綁台灣Pay繳稅達3000元,送100元超商電子券。

3.頂級卡:繳稅享0.39%現金回饋(當月有一筆一般消費&需登錄)、一般卡:繳稅享0.18%現金回饋(當月有一筆一般消費&需登錄)。

▌元大銀行

時間:5/1~5/31

1.元大卡繳綜所稅免手續費,再享最高12期分期0利率,元大信用卡全卡友適用。

2.使用元大信用卡繳納「112年度個人綜合所得稅」並於永久信用額度內刷卡繳納,享免手續費:元大信用卡繳納綜所稅,不限金額享免手續費優惠。

3.繳納單筆稅額達NT$1,000以上享⬇分期優惠:

●元大信用卡全卡友適用:3期0利率優惠

●元大富貴無限卡、元大鑽金智富卡、元大證券聯名卡:享3期、6期0利率優惠

●元大鑽金智富卡之鑽石會員、翡翠會員及證券聯名卡之鑽石會員、翡翠會員:享3期、6期、12期0利率優惠。

▌遠東銀行

1.滿3000元分3期0利率(需登錄)、滿3萬元分6期0利率(需登錄)

2.VIP六、七星客戶、遠東頂級卡繳稅者,單筆滿50萬享0.35%刷卡金(每戶上限6千元)

4.使用遠銀帳戶自動扣繳信用卡款客戶,繳稅單筆滿10萬元享0.2%刷卡金(限量500名,每戶上限2千元)。

▌台灣企銀

時間:4/1~5/31

1.綁定臺灣企銀「Hokii數位存款帳戶」繳納之客戶,即可回饋150元現金回饋。

2.綁定臺灣企銀「一般帳戶/金融卡」繳納之客戶,即可回饋100元現金回饋。

3.綁定臺灣企銀「Hokii數位存款帳戶」繳納綜合所得稅達1,000元(含)以上,並於繳納前(含當日)具「Hokii數位會員」身分,即可再加碼200元現金回饋。

4.使用「台灣行動支付APP」綁台灣企銀信用卡繳所得稅,單筆滿3000(含)以上,可享12期分期0利率優惠。

※「Hokii數位存款帳戶」及「一般帳戶/金融卡」總回饋筆數上限3,000筆,如達回饋總筆數上限時,即停止回饋,並公告於臺灣企銀官網;「Hokii數位存款帳戶」繳納綜合所得稅達1,000元(含)以上,並於繳納前(含當日)具「Hokii數位會員」身分,總回饋筆數上限2,000筆。

▌陽信銀行

時間:4/1~5/31

1.刷陽信信用卡繳綜合所得稅,可抽300元刷卡金。

2.用陽信一卡通聯名鈦金卡繳稅滿50萬元,贈2000元百貨禮券(限量150名)。

3.滿3000元分3、6期0利率(需登錄)、滿10萬元分12期0利率(需登錄)

▌永豐銀行

時間:5/1~5/31

本行卡友使用永豐信用卡,並透過Paytax財政部網路繳稅平台刷卡繳納「111年度綜合所得稅」享免手續費,符合資格登錄再享以下優惠。

●【永傳會員】享0.38%刷卡金回饋 (上限25萬,登錄限700名)

●【永富會員】享0.25%刷卡金回饋 (上限5萬,登錄限1,000名)

●【永聚會員】享0.15%刷卡金回饋 (上限5千,登錄限2,000名)。

▌第一銀行

1.滿1萬元分6、12期0利率(需登錄)

2.繳稅滿10萬元且一次付清,理財客戶回饋0.3%現金,一般客戶回饋0.2%現金。

3.綁台灣Pay繳稅,可享200元刷卡金。(限量1萬名)

4.iLEO信用卡新戶一次付清稅款,不限金額回饋0.5%現金,每戶上限300元。

▌王道銀行

1.一般卡繳稅不限金額,享6月份一般消費回饋加碼2%,每人上限300元(需登錄、限量1千名)

2.Visa無限卡繳稅滿5萬元以上,享6月份一般消費回饋3.88%,每人上限1000元。(需登錄)

6月份一般消費滿2萬多回饋1000元電子券(限量240名、需登錄)

6月份一般消費滿6.8萬多回饋住宿禮遇兌換資格(限量50名、需登錄)。

▌凱基銀行

時間:5/1~5/31

1.卡友0手續費,另享刷卡分期付優惠利率,1萬元分3期,利息只要50元。

2.財富管理會員獨享不限稅額3期、6期0利率,聚富個人(家庭)會員等級以上可享12期0利率。

▌台灣pay

時間:3/29~6/2

於活動期間使用「113年度綜合所得稅」稅單上之QR Code進行繳稅,即可參加抽獎。每成功繳納1張稅單即享有1次抽獎機會,成功繳納2張稅單即享有2次抽獎機會,以此類推;同一張稅單以多筆交易繳納者僅有1次抽獎機會,活動期間同用戶僅限得一個獎項。

(一)「行動銀行」APP 之參與機構:

臺灣銀行、土地銀行、合作金庫、第一銀行、華南銀行、彰化銀行、上海商銀、高雄銀行、兆豐銀行、臺灣企銀、陽信銀行、三信銀行、元大銀行、永豐銀行(大咖 DACARD)、玉山銀行(玉山Wallet)、台新銀行及中國信託,計17家金融機構。

(二)「台灣行動支付」APP 之參與機構:

1.金融卡/帳戶:臺灣銀行、土地銀行、合作金庫、第一銀行、華南銀行、彰化銀行、上海商銀、兆豐銀行、臺灣企銀、新光銀行、基隆一信、基隆二信、淡水一信、新竹一信、新竹三信、彰化六信、高雄三信、花蓮一信、花蓮二信、農金資訊、中華郵政、南農中心及南資中心,計23家金融機構。

2. 信用卡:臺灣銀行、土地銀行、合作金庫、第一銀行、華南銀行、彰化銀行、上海商銀、台北富邦、兆豐銀行、臺灣企銀、新光銀行、陽信銀行、遠東銀行、元大銀行、台新銀行及中國信託,計16家金融機構。

▌icash Pay

時間:5/1~5/31

活動期間使用icash Pay APP線上繳納綜合所得稅或房屋稅實際支付單筆滿5,000元以上可參加抽獎活動,最高有機會獲100%OPENPOINT點數回饋,若綁定指定銀行帳戶繳納綜所稅,最高再加贈100點OPENPOINT或300元現金回饋。

銀行加碼回饋活動辦法,活動合作銀行:

●第一銀行/元大銀行:活動期間以icash Pay連結第一銀行或元大銀行存款帳戶並以該帳戶直扣線上繳納綜所稅單筆滿3,000元贈100點OPENPOINT,每戶回饋上限各100點。

●新光銀行:活動期間新申辦OU數位存款帳戶,開戶時於「活動代碼」填入「i300」,以icash Pay首次連結OU數位存款帳戶直扣線上繳納綜所稅即贈300元現金回饋(每戶限回饋乙次,總限量200名)。

▌全支付

時間:5/1~6/3

全支付綁「玉山信用卡」繳綜所稅,早鳥限量最高可享600全點。

●繳綜合所得稅,不限金額,筆筆最高享0.5%全點回饋。(會員回饋上限500點) ※活動贈點限量250萬點

●全支付再加碼0.5%全點回饋。(會員回饋上限100點) ※活動贈點限量30萬點

延伸閱讀

報稅三大常見誤區 袋鼠金融分享繳稅回饋攻略

查看全文

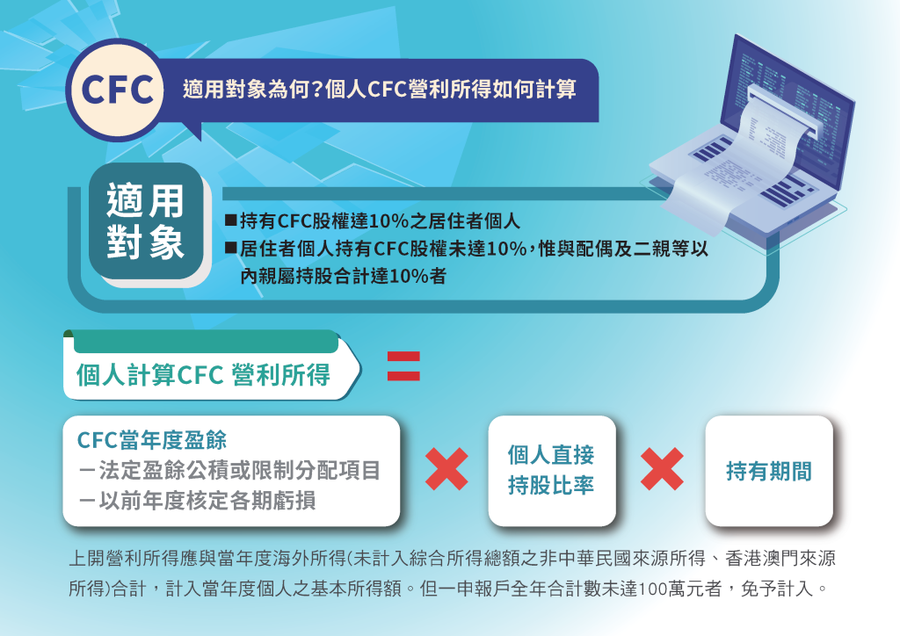

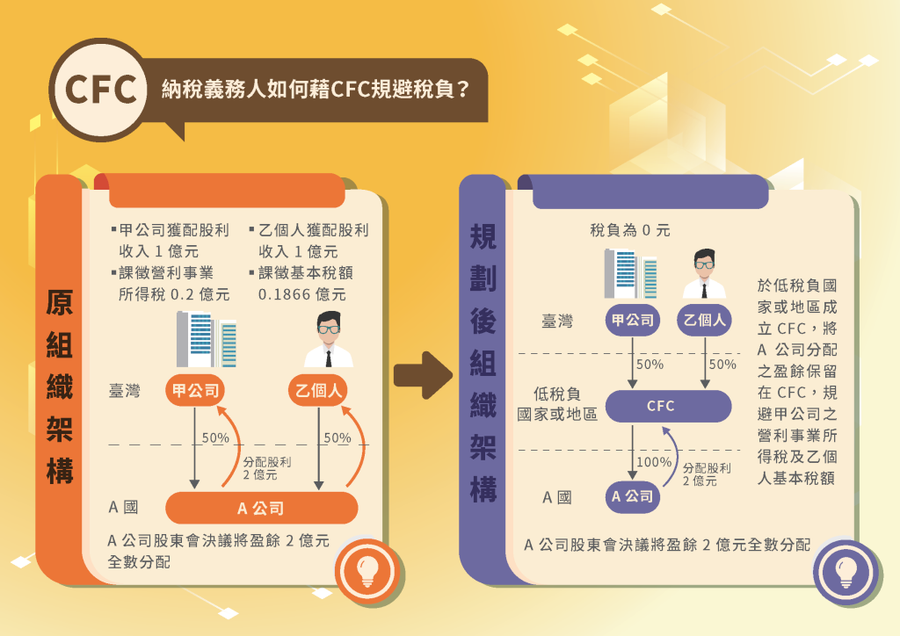

台灣首次CFC申報 勤業眾信:家族成員應先建立共識

查看全文